一、准予扣除外购的应税消费品已纳消费税税款的有哪些?

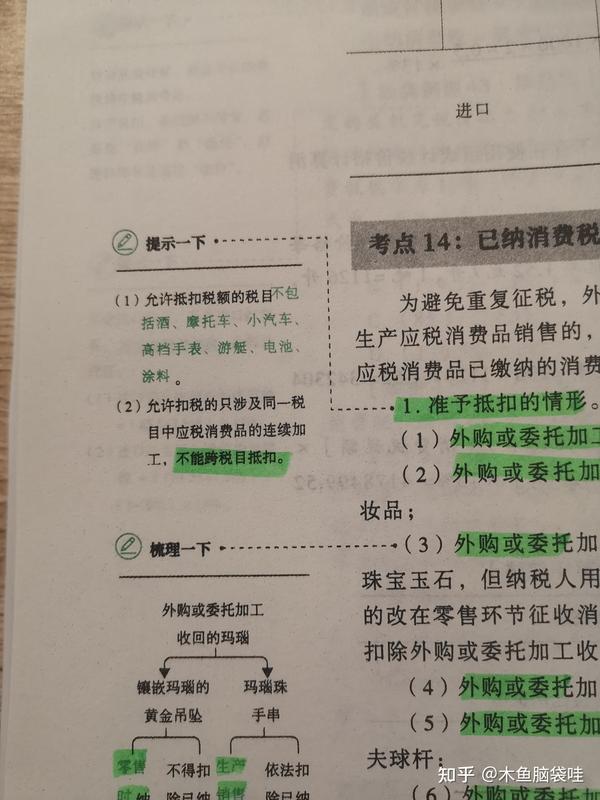

以下外购和委托加工收回的消费品,缴纳的消费税准予扣除也是有一定条件的,必须用来生产应税消费品,才能准予扣除。主要有以下几项:烟丝、化妆品、珠宝玉石、鞭炮焰火、汽车轮胎、摩托车、高尔夫球杆的杆头、杆身、握把、一次性筷子、实木地板、石脑油、润滑油。消费税(Consumption tax/Excise Duty)(特种货物及劳务税)是以消费品的流转额作为征税对象的各种税收的统称。是政府向消费品征收的税项,可从批发商或零售商征收。消费税是典型的间接税。消费税是1994年税制改革在流转税中新设置的一个税种。消费税实行价内税,只在应税消费品的生产、委托加工和进口环节缴纳,在以后的批发、零售等环节,因为价款中已包含消费税,因此不用再缴纳消费税,税款最终由消费者承担。消费税的纳税人是我国境内生产、委托加工、零售和进口《中华人民共和国消费税暂行条例》规定的应税消费品的单位和个人。

二、应税消费品已纳税款扣除有哪些情况?

一、应税消费品已纳税款可以扣除的情况可以参照《国家税务总局关于印发〈消费税若干具体问题的规定〉的通知》(国税发[1993]156号)文件规定:

1.外购已税烟丝生产的卷烟;

2.外购已税酒和酒精生产的酒(包括以外购已税白酒加浆降度,用外购已税的不同品种的白酒勾兑的白酒,用曲香、香精对外购已税白酒进行调香、调味以及外购散装白酒装瓶出售等等);

3.外购已税化妆品生产的化妆品;

4.外购已税护肤护发品生产的护肤护发品;

5.外购已税珠宝玉石生产的贵重首饰及珠宝玉石;

6.外购已税鞭炮、焰火生产的鞭炮、焰火。

二、外购已税消费品的买价是指购货发票上注明的销售额(不包括增值税税款)。

《财政部、国家税务总局关于调整和完善消费税政策的通知》(财税[2006]33号)规定,下列应税消费品准予从消费税应纳税额中扣除原料已纳的消费税税款:

(一)以外购或委托加工收回的己税杆头、杆身和握把为原料生产的高尔夫球杆。

(二)以外购或委托加工收回的已税木制一次性筷子为原料生产的木制一次性筷子。

(三)以外购或委托加工收回的已税实木地板为原料生产的实木地板。

(四)以外购或委托加工收回的已税石脑油为原料生产的应税消费品。

(五)以外购或委托加工收回的已税润滑油为原料生产的润滑油。

因此,外购或委托加工上述规定范围内的应税消费品其已缴纳的消费税可以抵扣。

三、为何外购酒精生产白酒,不得扣除已纳消费税?

税法规定用外购或委托加工收回已税消费品连续生产应税消费品销售时,准予扣除外购应税消费品已纳消费税税款或委托加工受托方已代收代缴的消费税税款,主要目的是平衡税收负担,避免应税消费品重复征收消费税。 2001年5月1日,国家税务总局决定停止执行外购或委托加工收回已税酒和酒精生产的酒,其外购酒及酒精已纳税款或受托方代收代缴税款准予抵扣政策。此项政策出台的原因是当时大量白酒生产企业采用外购基酒勾兑生产白酒,并进而扣除了购进基酒已交的消费税。国家税务总局认为这不利于白酒生产企业生产技术的提高和白酒行业的做大做强,且勾兑酒不利于人民的身体健康,于是出台了此项政策取消了外购酒及酒精已纳税款或受托方代收代缴税款准予抵扣政策,鼓励自酿白酒、高档白酒的生产,打击勾兑酒、伪劣酒等。当时一起出台的还有白酒从量税率的规定,也是出于这方面的考虑。当然,现在实际效果如何又是另一说了。

四、对于哪些在计税时准予扣除外购应税消费品已纳的消费税税款?

以下外购和委托加工收回的消费品,缴纳的消费税准予扣除也是有一定条件的,必须用来生产应税消费品,才能准予扣除。主要有以下几项:烟丝、化妆品、珠宝玉石、鞭炮焰火、汽车轮胎、摩托车、高尔夫球杆的杆头、杆身、握把、一次性筷子、实木地板、石脑油、润滑油。消费税(Consumption tax/Excise Duty)(特种货物及劳务税)是以消费品的流转额作为征税对象的各种税收的统称。是政府向消费品征收的税项,可从批发商或零售商征收。消费税是典型的间接税。消费税是1994年税制改革在流转税中新设置的一个税种。消费税实行价内税,只在应税消费品的生产、委托加工和进口环节缴纳,在以后的批发、零售等环节,因为价款中已包含消费税,因此不用再缴纳消费税,税款最终由消费者承担。消费税的纳税人是我国境内生产、委托加工、零售和进口《中华人民共和国消费税暂行条例》规定的应税消费品的单位和个人。

五、公司购进的润滑油能否抵扣已纳消费税税款?

商贸企业,购进润滑油然后再销售,不交纳消费税,也就不抵扣消费税,计入润滑油购进成本。

六、以已税珠宝玉石为原料生产的钻石首饰可以扣除已纳消费税么?

纳税人用外购的已税珠宝玉石为原料生产的改在零售环节征收消费税的金银首饰(金银镶嵌首饰),在计税时一律不得扣除外购珠宝、玉石的已纳税款。

税法规定用外购已税消费品连续生产应税消费品销售时,按当期生产领用数量计算准予扣除外购的应税消费品已纳的消费税税款。

扣税范围:

外购已税珠宝玉石生产的贵重首饰及珠宝玉石;

纳税人用外购的已税珠宝玉石生产的改在零售环节征收消费税的金银首饰(镶嵌首饰),在计税时一律不得扣除外购珠宝玉石的已纳税款。

就是说是已交消费税的宝石,如果镶嵌在金银首饰上,金银首饰在交消费税时不能抵扣。

七、外出经营预缴税款可以扣除购买材料的成本吗?

预缴税款与购买材料的成本没有关系,一般纳税人增值税是不计入材料的采购成本中的。

因此外出经营预缴税款不可以扣除购买材料的成本。

八、企业所得税税款不得税前扣除是什么意思?

税前扣除,涉及到税种有企业所得税、个人所得税、土地增值税和房产税等,主要是指你在申报缴纳这些税种涉及的税款是,税法规定允许你采用收入减去一定的扣除项目金额得出一个计税依据,用这个计税依据乘以相应的税率得出要交的税款。 这个可以减去的扣除项目金额的这个内容就叫做税前扣除,字面理解就是在你计算缴纳税款前可以从收入中扣减出来的数据金额。

九、视频号直播收入扣除比例?

微信视频号礼物分成比例是50%。

1、如果我们不加入公会,那么原始分成比例就是50%。

2、例如,有的观众赠送了价值100元的礼物,我们就能获得50元,以此类推。

3、但是现在直播为了曝光、推广等情况,都需要加入公会才能有更好的发展。

4、加入公会后,公会还会在礼物的到手收益中进行分成,一般在70%左右。

5、举例来说,我们收到100元礼物,微信先扣除50%,公会再扣70%,那么我们到手只有15元。

十、税务稽查所得税查补的税款是否应扣除城建税?

查补的税款不能享受先征后退、先征后返的税收优惠(财税字『1998』80号),除此之外没有政策规定查补的应纳税所得额不能享受免税的税收优惠。

从国家税务总局公告2010年第20号《国家税务总局关于查增应纳税所得额弥补以前年度亏损处理问题的公告》允许稽查调增的应纳税所得额弥补以前年度亏损,但调增的应纳税所得额要依照《征管法》的规定处理或处罚的规定看,对调增的应纳税所得额还是要本着税收法定的精神,一码归一码 ,该免免,该罚罚。