增值税消费税申报比对不符或逾期未申报,如何申请去解除?

如果企业在增值税和消费税申报中存在比对不符或逾期未申报的情况,需要及时向税务部门申请解除。具体流程如下:

首先,企业需要查询比对不符或逾期未申报的具体情况,了解具体原因和处理方式。

根据情况,企业可以通过电枯袭派子税务局或到当地税务部门申请解除比对不符或逾期未没贺申报的状态。在申请过程中,企业需要提供相关的纳税申报表、发票等证明材料,以证明自己的申报信息的真实性和合法性。

3. 税务部门会对企业提供的材料进行审核,并根据具体情况做出相应的处理。如果发现企业存在违法行为,税务部门可能会要求企业补缴税款并处以罚款。

需要注意的是,企业在申请解除比对不符或逾期未申报的状态时,应当积极主动配合税务部门的审核工作,及时提供相关证明材料,并确保申报信息的真实性和合禅简法性。

消费税纳税申报表怎么填列

一、“税款所属期”是指纳税人申报的消费税应纳税款的所属期间,填写具体的起止年、月、日。本表所属期间以月度公历起讫日期为准。

二、“填表日期”指纳税人填写本表的具体日期。

三、“纳税人识别号”,填写税务机关为纳税人确定的税务登记码。

四、“纳税人名称”栏,填写纳税人单位全称,不得填写简称。

五、“法定代表人”栏,填写纳税人法人代表的姓名。

六、“营业地址”栏,填写纳税人详细经营地址。

七、“开户银行及帐号”栏,填写纳税人开户银行的名称和纳税人在该银行的结算帐号。

八、第1项“产品名称”按具体的税目内容填写,根据应税消费品适用不同的税目、税率的,应分别填列。

九、第2项“适用税目”应按国家税务总局计会统计报表规定的消费税税目填写。

十、第3项“销售数量”是指纳税人申报期实现的销售数量。

十一、第5项“视同销售数量”:是指纳税人用于生产非应税消费品和在建工程、管理部门、非生产机构、提供劳务以及用于馈赠、赞助、集资、广告、样品、职工福利、奖励、换取资料、投资入股、抵偿债务等方面的消费品数量。

十二、第4项仔尺“销售额”是指纳税人申报期实现的销售收入。

十三、第6项“视同销售金额”是指纳税人用于生产非应税消费品和在建工程、管理部门、非生产机构、提供劳务以及用于馈赠、赞助、集资、广告、样品、职工福利、奖励、换取资料、投资入股、抵偿债务等方面的消费品按规定计算的金额。

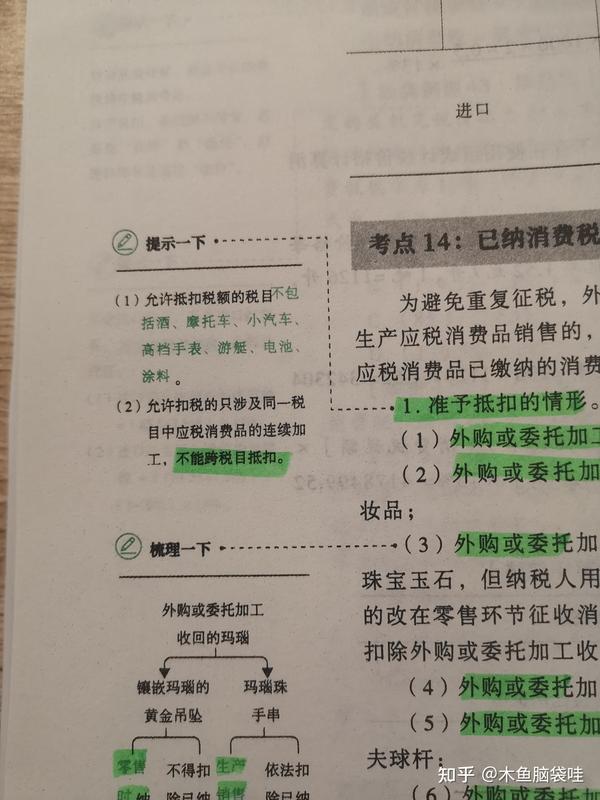

十四、第11项“本期准予扣除税额”是指本期按规定准予扣除的消费税税额。

十五、第13项 “减征税额”是指按规定应减征的消费税税额。

十六、第15项“答镇本期已交税金”是指纳税人本期入库的消费税税款。

在纳税申报表中,除了有11项的年所得项目以外,还有每项对应的“应纳税额”、“已缴(扣)税额”、“抵扣税额”、“应补(退)税额”。

其中按照税法规定属于免税或免征的所得的项目在“应纳税额”中按0填写;对已经缴纳或已经由单位扣缴的税款在“已缴(扣)税额”中填写;

按税法规定允许抵扣的税款在“抵扣税额”中填写;“应补(退)税额”中填写的,是“应纳税额”与“已缴(扣)税额”、“抵扣税额”的差额部分。

扣缴义务人应于签订合同或协议后20日内将合同或协议副本,报送主管税务机关备案,并办理有关扣缴手续。

扩展资料:

纳税申报表指纳税人履行纳税义务,按期向税务机关申报纳税期应缴税额时应填报的表格。

我国《税收征收管理暂行条例》规定,纳税人必须按照规定进行纳税申报,向主管税务机关报送纳税申报表、财务会计报表和有关纳税资料,根据具体情况,分别就应税收入、应税所得、税种、税目、税率,应纳税额和其他应税资料,如实填写纳税申报表。

纳税申报表,是税务机关指定,由纳税人填写,以完成纳税申报程序的一种税收文书。一般应包括纳税人名称、税种、税目、应纳税项目、适用税率或单位税额、计税依据、应纳税款、税款属期等内容。

增值税申报表还有进项税额、销项税额;所得税申报表还有销售收入、销售利润、应纳税所得额、应纳所得税额等。

纳税申报表由9个附表、中英文双语组成,其中最主要的部分是第一个附表“个人所得税纳税申报表”,

其他为:

“个人所得税月份申报表”、

“个人所得税年度申报表”、

“个体工商户所得税月份申报表”、

“个体工商户所得税年度申报表”、

“个人承包承租经营所得税月份(或分次)申报表”、

“个人承包承租经营所得税年度申报表”、

“个人独资企业和合伙企业资者个人所得税申报表”

“合伙企业投资者个人所得税汇总申报表”。

参考资料念举高来源:百度百科—纳税申报表

消费税纳税申报表如图:

一、“税款所属期”是指纳税人申报的消费税应纳税款的所属期间,填写具体的起止年、月、日。本表所属期间以月度公历起讫日期为准。

二、“填表日期”指纳税人填写本表的具体日期。

三、“纳税人识别号”,填写税务机关为纳税人确定的税务登记码。

四、“纳税人名称”栏,填写纳税人单位全称,不得填写简称。

五、“法定代表人”栏,填写纳税人法人代表的姓名。

六、“营业地址”栏,填写纳税人详细经营地址。

七、“开户银行及帐号”栏,填写纳税人开户银行的名称和纳键李前税人在该银行的结算帐号。

八、第1项“产品名称”按具体的税目内容填写,根据应税消费品适用不同的税目、税率的,应分别填列。

九、第2项“适用税目”应按国家税务总局计会统计报表规定的消费税税目填写。

十、第3项“销售数量”是指纳税人申报期实现的销售数量。

十一、第5项“视同销售数量”:是指纳税人用于生产非应税消费品和在建工程、管理部门、非生产机构、提供劳务以及用于馈赠、赞助、集资、广告、样品、职工福利、奖励、换取资料、投资入股、抵偿债务等方面的消费品数量。

十二、第4项“销售额”是指纳税人申报期实现的销售收入。

十三、第6项“视同销售金额”是指纳税人用于生产非应税消费品和在建工程、稿清管理部门、非生产机构、提供劳务以及用于馈赠、赞助、集资、广告、样品、职工福利、奖励、换取资料、投资入股、抵偿债务等方面的消费品按规定计算的金额。

十四、第11项“本期准予扣除税额”是扰腊指本期按规定准予扣除的消费税税额。

十五、第13项 “减征税额”是指按规定应减征的消费税税额。

十六、第15项“本期已交税金”是指纳税人本期入库的消费税税款。

新的消费税纳税申报表是分类的,你要那种啊,如成品油、酒及酒精、烟草、小汽车和其他消费税纳税申报表, 分5种表。

填表说明

一、本表仅限酒及酒精消费税纳税人使用。

二、本表“销售数量”为《中华人民共和国消费税暂行条例》、《中华人民共和国消费税暂行条例实施细则》及其他法规、规章规定的当期应申报缴纳消费税的酒及酒精销售(不含出口免税)数量。计量单位:粮食白酒和薯类白酒为斤(如果实际销售商品按照体积标注计量单位,应按500毫升为1斤换算),啤酒、黄酒、其他酒和酒精为吨。

三、本表“销售额”为《中华人民共和国消费税暂行条例》、《中华人民共和国消费税暂行条例实施细则》及其他法规、规章规定的当期应申报缴纳消费税的酒及酒精销售(不含出口免税)收入。

四、根据《中华人民共和国消费税暂行条例》和《财政部国家税务总局关于调整酒类产品消费税政策的通知》(财税[2001]84号)的规定,本表“应纳税额”计算公式如下:

(一)粮碧埋食白酒、薯类白酒

应纳税额=销售数量×定额税率+销售额×比例税率

(二)啤酒、黄酒

应纳税额=销售数量×定额税率

(二)其他酒、酒精

应纳税额=销售额×比例税率

五、本表“本期准予抵减税额”瞎好按本表附件一的本期准予抵减税款合计金额填写。

六、本表“本期减(免)税额”不含出口退(免)税额。

七、本表“期初未缴税额”填写本期期初累计应缴未缴的消费税额,多缴为负数。其数值等于上期“期末未缴税额”。

八、本表“本期缴纳前期应纳税额”填写本期实际缴纳入库的前期消费税额。

九、本表“本期预缴税额”填写纳税申报前已预先缴纳入库的本期消费税额。

十、本表“本期应补(退)税额”计算公式如下,多缴为负数:

本期应补(退)税额=应纳税额(合计磨慧铅栏金额)-本期准予抵减税额-本期减(免)税额-本期预缴税额

十一、本表“期末未缴税额”计算公式如下,多缴为负数:

期末未缴税额=期初未缴税额+本期应补(退)税额-本期缴纳前期应纳税额

十二、本表为A4竖式,所有数字小数点后保留两位。一式二份,一份纳税人留存,一份税务机关留存。

其他消费税纳税申报表里边包含金银首饰吗?

- 相关评论

- 我要评论

-

205

205 2023-10-30 16:46

2023-10-30 16:46