一、用以直接销售的委托加工物资,在有消费税额时,直接计入委托加工物资的成本。那么在出售这个委托加工物资

消费税是在销售环节一次性缴纳,而非每个环节都要缴纳,所以你要是买过来直接销售,消费税由供货方缴纳,由委托加工企业承担,是成本的一部分。委托加工企业再销售是不用缴消费税的。

二、为什么凡属于加工物资收回后直接用于销售的,其所负担的消费税计入加工物资成本?

消费税只是在消费品生产、流通或消费的某一环节一次性征收,而不是在消费品生产、流通和消费的每一个环节征收。

消费税的纳税环节,是应税消费品在流转过程中应当缴纳税款的环节。根据条例规定,具体有以下四种情况:

(1)纳税人生产的应税消费品用于销售的(即自产自销),由生产者于销售时纳税。

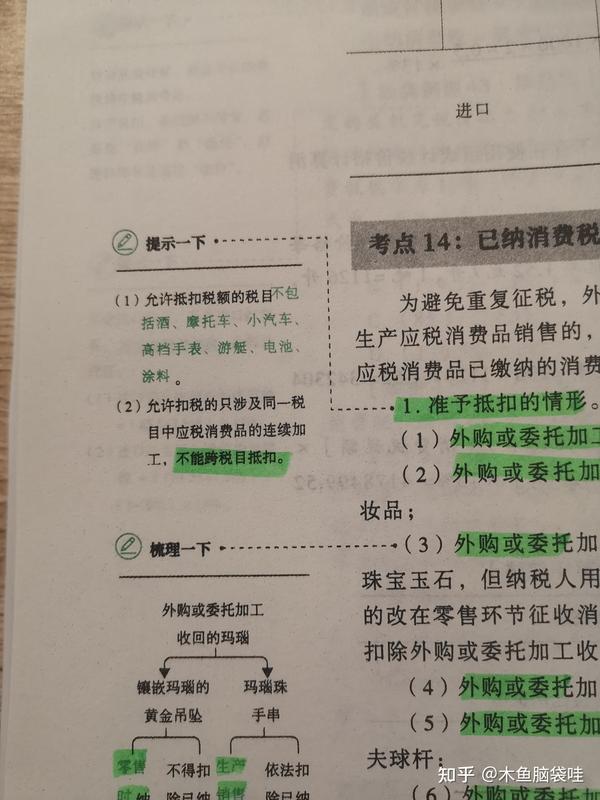

(2)纳税人自产自用的应税消费品,用于连续生产应税消费品的‚不纳税;用于其他方面的,于移送使用时纳税。

(3)委托加工的应税消费品‚由受托方在向委托方交货时代收代缴税款。委托加工的应税消费品,委托方用于连续生产应税消费品的,所纳税款准予按规定抵扣。

(4)纳税人进口应税消费品,于报关进口时由海关代征。

对于消费税四个方面的应税行为,消费税规定了以下四个环节:生产销售的应税消费品为销售环节;自产自用的应税消费品为移送使用环节;委托加工的应税消费品为受托方交付消费品的环节;进口的应税消费品为报关进口环节。

自1995年1月1日起,金银首饰消费税的纳税环节由生产销售环节征收改为零售环节征收;经营单位进口金银首饰的消费税,由进口环节征收改为在零售环节征收;出口金银首饰由出口退税改为出口不退消费税。个人携带、邮寄金银首饰进境,仍按海关进行规定征税。《财政部、国家税务总局关于调整金银首饰消费税纳税环节有关问题的通知》(财税字[1994]095号)

三、委托加工应交消费税的物资收回后直接出售,其委托加工物资的实际成本应包括

分情况:

1.收取加工费: 1+2+3

2.加价收回:就是回收价格

消费税进销可抵,类似增值税

四、消费税计算时有时候计算消费税直接用销售金额乘以税率,有的时候要先除以(1-税率)再乘以税率?

消费税是价内税,你要与增值税区分。它的计税依据(注意计税依据与组成计税价格不是一回事)与增值税是一样的。假设消费品的含税售价(一般题目中说的含税售价默认都是含增值税售价)117元。那么增值税为117/1.17*0.17=17。增值税的计税基础为100。该商品如果需要交消费税,其计税依据也是100的。假设消费税率为30%,应纳消费税=100*30%=30。其组成计税价格=100-30=70。 设想如果题目只告诉你该商品组成计税价格为70。你怎么算消费税呢?就是70/(1-30%)=100,然后用100*30%=30算出应纳消费税。对于卖到消费者手中的商品价格其构成为:生产成本+成本利润+消费税+增值税。70=生产成本+成本利润。30=消费税。17=增值税。

- 相关评论

- 我要评论

-

205

205 2023-12-15 00:46

2023-12-15 00:46