一、自产的化妆品当做赠品应该交消费税吗?

1、自产化妆品当做赠品应该交纳消费税。

2、税法规定纳税人将自产的应税消费品,除用于连续加工生产应税消费品外,凡用于其他方面的,于移送使用时纳税。用于其他方面是指:纳税人用于生产非应税消费品、在建工程、管理部门、非生产机构,提供劳务,以及用于馈赠、赞助、集资、广告、样品、职工福利、奖励等方面。

3、故自产化妆品当做赠品应按照”馈赠“交纳消费税。

二、出口视同自产货物如何申报?

1、生产企业无出口时无须申报,无信息时不申报,报送税务机关。

2、事前材料报送、装订顺序:免抵退申报汇总表、免抵退申报汇总表附表、免抵退出口货物明细表、免抵退税申报资料表、出口发票出口退税联、海关出口货物报关单.

3、事后备案资料:打印备案单证目录、出口货物装货单、出口货物运输单据、外贸企业购货合同、生产企业收购非自产货物出口的购货合同、包括一笔购销合同下签订的补充合同等)、银行收汇水单。

三、自产货物用于赠送怎么记账?

自产产品赠送的会计分录

一、把自产产品赠送他人的会计分录是:

借:营业外支出

贷:库存商品

应交税费-应交增值税(销项税额)

二、企业在将自产、委托加工的产成品,根据新《企业会计准则》的规定,《企业会计准则第 14号——收入》指出,收入是指企业在日常活动中形成的、会导致所有者权益增加的、与所有者投入资本无关的经济利益的总流入。

四、非自产货物出口如何开票?

不能开票,可以报关,做不了退税,只能买单报关。不在经营范围是不能出口的,单可以依托其他公司,或贸易公司。

它的特点是出口企业虽以自营名义出口,但不承担出口货物质量、结汇风险,也不承担未按期结汇导致不能核销的责任,因此出口企业并未实质参与出口经营活动、仍以自营名义出口报

五、生产企业出口非自产货物是违规吗?

答:生产企业出口非自产的货物,只要是国家允许出口的货物,正常报关,完善海关手续和海关税,不违规。在国内采购货物出口,不但不违规,还可以享受出口退税的政策。年底,凭借着进货凭证,报关单,到税务局办理出口退税,。国家会按照一定比例给出口企业退税。

六、自产货物赠送客户,会计上确认收入吗?

根据《中华人民共和国增值税暂行条例实施细则》第四条规定,将自产、委托加工或者购进的货物无偿赠送其他单位或者个人应视为视同销售货物。

根据会计准则,捐赠自产货物不作销售处理,不确认为收入。账务处理为: 借:营业外支出 贷:库存商品 贷:应交税费——应交增值税(销项税额)七、银饰品交消费税吗?

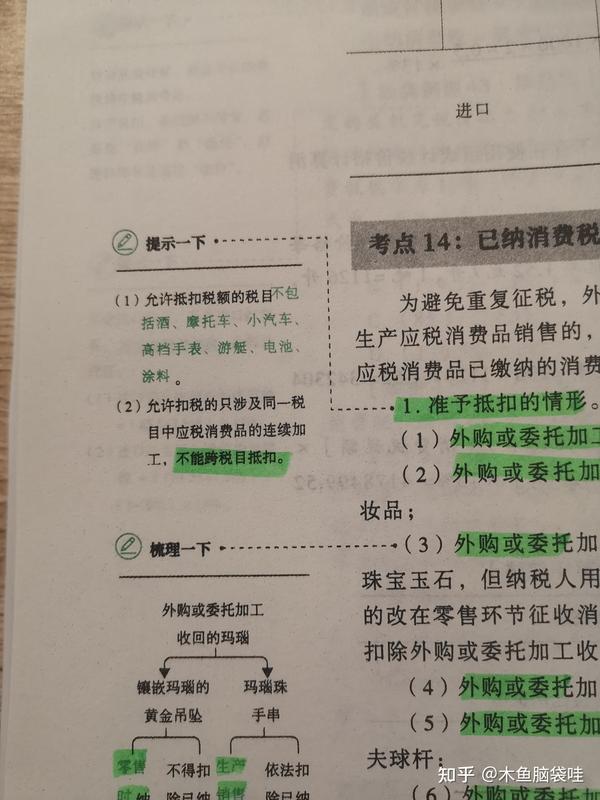

做银饰批发,不交消费税。 消费税纳税环节:生产环节 纳税人生产的应税消费品,由生产者于销售时纳税。其中自产自用的用于本企业连续生产应税消费品的不纳税;用于其他方面的,于移送使用时纳税。委托加工的应税消费品,由受托方在向委托方交货时代扣代缴。如果受托方是个体经营者,委托方需在收回加工应税消费品后向所在地主管税务机关缴纳消费税。 进口环节 纳税人进口的应税消费品,由进口报关者于报关进口时纳税。 零售环节 金银首饰消费税由零售者在零售环节缴纳。 消费税的优惠 对纳税人出口应税消费

八、酒精要交消费税吗?

酒精不需要交消费税。

因为根据《财政部 国家税务总局关于调整消费税政策的通知》(财税〔2014〕93号)规定的第四条、第五条:

四、取消酒精消费税。取消酒精消费税后,‘酒及酒精’品目相应改为‘酒’,并继续按现行消费税政策执行。

五、本通知自2014年12月1日起执行。

九、视同自产货物仅指哪4种情况?

《视同自产货物的具体范围》,符合这条规定的,可以视同自产,享受免抵退。

十、为什么出口自产货物只免不退?

1.外贸企业出口的消费品,是外购的,生产企业向外贸企业销售的时候,生产企业已经缴纳过消费税,也就是外贸企业出口的消费品本身是含有消费税的,所以出口时是免税并退税。

2.生产企业自己生产的产品,在出厂销售的时候才缴纳消费税,这个跟咱们外购的货物是不一样的,外购的货物比如您找我购买,我出厂销售的时候这个货物需要由我来缴纳消费税,所以您支付给我的货款当中包含了消费税,这个时候您购买我的货物出口,您支付给我的价款当中包含的消费税是可以退给您的,但是如果我把我生产的应税消费品直接出口就不涉及退税。